Abengoa

Abengoa

Informe Anual 2011

- Información Legal y Económico-Financiera

- Informe analítico consolidado

- Cambios de consolidacion y/o políticas contables

Principales disposiciones

Venta de la participación en Telvent GIT

El 1 de junio de 2011, nuestra filial Telvent GIT, S.A. (Telvent), participada por Abengoa en un 40%, suscribió un contrato definitivo con Schneider Electric S.A. (SE) para la adquisición de Telvent por parte de SE. Simultáneamente a la firma de dicho contrato definitivo celebrado entre SE y Telvent, Abengoa, S.A. suscribió un acuerdo irrevocable de compromiso de adquisición con SE por el que aceptó ofertar su participación del 40% en Telvent en la oferta pública que debía iniciar SE en un plazo de diez días hábiles a contar desde el anuncio de los contratos.

Con posterioridad SE presentó una oferta pública de adquisición de Telvent a un precio de 40 dólares estadounidenses por acción, lo que supone un valor compañía de 1.360 M€, y una prima sobre la cotización media de los últimos 90 días del 36%.

Durante el mes de septiembre de 2011, y una vez cumplidas con las habituales condiciones de cierre y obtenidas todas las autorizaciones reglamentarias, se ha cerrado definitivamente la operación en la que Abengoa ha obtenido unos ingresos de caja de 391 millones de euros, y un resultado total por la discontinuidad de 91 millones de euros reflejado en el epígrafe de "Resultados del Ejercicio procedentes de actividades interrumpidas neto de impuestos" de la cuenta de resultados del período de doce meses cerrado a diciembre de 2011.

Teniendo en cuenta la significativa relevancia que las actividades desarrolladas por Telvent han tenido para Abengoa, se procede a considerar la transacción de venta de estas participaciones accionariales como una actividad interrumpida, y por tanto a ser reportada como tal de acuerdo con los supuestos y requerimientos de la NIIF 5, por lo que en la Cuenta de Resultados de las Cuentas Anuales Consolidadas de Abengoa del período de doce meses finalizado el 31 de diciembre de 2011 se recoge dicho resultado de la venta en un único epígrafe.

Asimismo, en la Cuenta de Resultados Consolidada del período de doce meses finalizado el 31 de diciembre de 2010 que se incluye a efectos comparativos en las Cuentas Anuales Consolidadas de Abengoa del período de doce meses finalizado el 31 de diciembre de 2011, se procede también a la reclasificación en un único epígrafe de los resultados generados en dicho período por las actividades que ahora se consideran discontinuadas.

Ventas de varias participaciones en líneas de transmisión brasileñas

Con fecha 30 de noviembre de 2011, Abengoa, S.A. procedió a cerrar un acuerdo con Compañía Energética Minas Gerais (CEMIG), a través de la entidad Transmissora Aliança de Energía Eléctrica, S.A. (TAESA), para vender su participación accionarial del 50% en las empresas STE, ATE, ATEII y ATEIII, así como el 100% en la empresa NTE. La venta de dichas participaciones han supuesto una entrada de caja de 479 millones de euros y un resultado de 45 millones de euros registrado en el epígrafe de “Otros ingresos de explotación” de la Cuenta de Resultados consolidada (43 millones de euros después de impuestos).

CINIIF 12: Acuerdos de concesión de servicios

Como consecuencia de la entrada en vigor de la interpretación CINIIF 12 sobre Acuerdos de Concesión de Servicios a partir del 1 de enero del pasado ejercicio 2010, Abengoa procedió a aplicar dicha interpretación con efecto retroactivo, de acuerdo con la NIC 8 según lo establecido en el párrafo 29 de dicha CINIIF 12 , sin ningún impacto significativo en las Cuentas Anuales Consolidadas de Abengoa del cierre del ejercicio 2010, en la medida que ya se venía aplicando una política contable similar a dicha interpretación de forma recurrente y anticipadamente para determinados activos concesionales relacionados fundamentalmente con la actividad internacional concesional de transmisión eléctrica, desalación y termosolar.

A la fecha de dicha aplicación, la sociedad llevó a cabo un análisis de los otros acuerdos existentes en el Grupo e identificó infraestructuras adicionales que potencialmente podrían calificar como acuerdos de concesión de servicios, representadas por las plantas termosolares en España acogidas al régimen especial del RD 661/2007 e inscritas en el registro de pre-asignación en noviembre de 2009.

No obstante, al cierre de dicho ejercicio 2010, la sociedad concluyó que era necesario seguir profundizando en el análisis puesto que, basado en la información disponible a dicha fecha, los argumentos que soportaban dicha aplicación contable no estaban completamente contrastados según se indicaba en las cuentas anuales de 2010. Por esta razón, la aplicación de la CINIIF 12 no tuvo ningún impacto significativo en las Cuentas Anuales Consolidadas de Abengoa del cierre del ejercicio 2010.

Durante el ejercicio 2011, Abengoa ha seguido trabajando en el análisis de la posible aplicación contable de la CINIIF 12 a las plantas termosolares en España, habiendo obtenido a lo largo del año múltiples informes jurídicos, técnicos, y contables de terceros independientes. En el mes de septiembre de 2011, fecha en la que se reciben los últimos informes de expertos contables, la dirección ha concluido que en base a dichos informes y al análisis y nueva experiencia adquirida, se dan las circunstancias para que la sociedad aplique la CINIIF 12 a las plantas termosolares en España acogidas al régimen especial del RD 661/2007 e inscritas en el registro de pre-asignación en noviembre de 2009, igual que lo hace con el resto de activos de carácter concesional.

Según lo explicado en los párrafos anteriores, no se daban las circunstancias que permitiesen aplicar a 1 de enero de 2010 la CINIIF 12 a dichas plantas termosolares por lo que, de acuerdo con lo indicado en el párrafo 52 de la NIC 8 sobre Políticas Contables y Cambio de las estimaciones contables, la aplicación se debe de realizar de forma prospectiva a partir del 1 de septiembre de 2011.

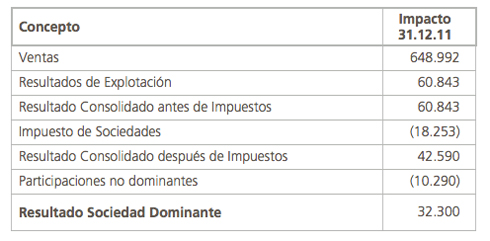

La aplicación de la CINIIF 12 para estos activos produce un incremento en el importe neto de la cifra de negocios y en el resultado del ejercicio 2011. A continuación se muestra el impacto de dicha aplicación en la cuenta de resultados consolidada del ejercicio 2011:

© 2011 Abengoa. Todos los derechos reservados